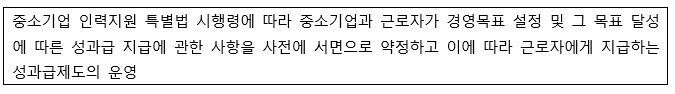

근로자와 성과를 공유하고 있거나 공유하기로 약정한 중소기업(이하 성과공유 중소기업)에 대한 정부의 지원이 다양해지고 있다.

이러한 정부의 지원 중 조세특례제한법(이하 조특법)상 ‘성과공유 중소기업의 경영성과급에 대한 세액공제’는 성과공유 중소기업이 상시근로자에게 2024년 12월 31일까지 대통령령으로 정하는 경영성과급을 지급하는 경우, 그 경영성과급의 15%를 해당 과세연도의 사업소득에 대한 소득세 또는 법인세에서 공제할 수 있도록 하고 있다.

해당 세액공제는 상시근로자수가 직전사업연도보다 감소하였을 경우에는 적용할 수 없으며, 경영성과급은 다음의 요건을 충족해야 한다.

종전 규정에서는 영업이익이 발생한 기업이 성과급을 지급하여야 한다는 요건도 충족해야 했으나, 해당 요건은 삭제되어 2022년 1월 1일 이후 지급한 경영성과급부터는 상기 요건을 충족할 경우 세액공제가 적용될 수 있다.

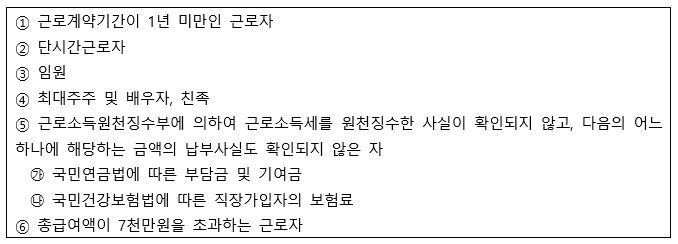

아울러 상시근로자에서 다음의 인원은 제외되어야 한다.

다만 해당 세액공제는 근로소득을 증대시킨 기업에 대한 세액공제와 동시에 적용될 수 없으므로, 둘 중 하나를 선택하여 적용하면 된다.

중소기업에 대한 지원 범위가 넓어지는 가운데, 성과공유 중소기업의 경영성과급에 대한 세액공제를 통해 법인세 혜택도 받을 수 있고 성과급을 지급함으로써 우수한 인력도 영입할 수 있다는 장점이 있다. 다만 성과급지급기준에 따라 지급하는 성과급임이 확인되어야 하므로 기업의 경영목표 설정 및, 해당 목표 달성시 성과급을 지급한다는 내용을 미리 서면으로 약정하여 서류 등을 구비하는 것이 필요할 것이다.

관련칼럼더보기

You must be logged in to post a comment.