글로벌 벤처 캐피탈의 투자 동향 (2006~2012)

2013년 4월, 언스트앤영(EY)에서 ‘Global Venture Capital Funds may turn the corner in 2013′ 이라는 제목의 보도자료(Press Release)를 발표하면서 매우 의미있는 연차 보고서를 무료로 배포하였다 (http://www.ey.com/GL/en/Newsroom/News-releases/News_Global-Venture-Capital-funds-may-turn-the-corner-in-2013에서 접속하면 다운로드 받을 수 있음).

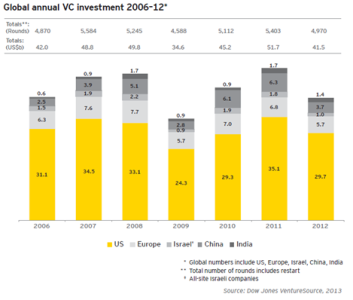

이 연차 보고서에 따르면, 전 세계적인 경기침체 및 이에 따른 투자회수(Exit) 환경의 악화로 2012년 전체 VC 투자건수(Deals)는 전년 대비 8% 줄어들었으며, 총 투자액은 415억 달러로 조사되었다.

[출처 : http://www.ey.com/GL/en/Newsroom/News-releases/News_Global-Venture-Capital-funds-may-turn-the-corner-in-2013]

- 모든 지역, 모든 시장 영역에서 Seed & First Round Stage의 투자가 줄었음.

- 미국과 유럽이 여전히 VC투자를 주도하고 있으며, 전체 85%를 차지. 미국이 전체 VC투자의 70% 가량 차지

- VC-backed IPO와 M&A 건수도 2011년 대비 대폭 줄어들었음. IPO를 통한 투자 회수 총액은 2011년 USD 22.1B 에서 2012년 USD 16.1B으로 27%나 급감함. 이와 함께 VC-backed M&A 건수 또한 2012년 총 618건으로 전년 대비 20% 이상 급감

- 전반적으로 VC가 운영하는 투자조합(VC Fund)들이 ’Later Stage’에 도달한 벤처기업을 선호하는 경향이 심화됨

도표에 따르면, 2006~8년 까지 3개년 간은 꾸준히 투자건수 및 투자총액이 증가하다가 2009년 갑자기 급감하고, 다시 2010년 부터 11년 까지 급증하다가 2012년에 다시 급감하는 전형적인 ‘M’자형 곡선을 그리고 있다. 스마트폰 기반의 모바일 서비스/앱이 2009년 이후 2010년 급증하면서(애플 앱스토어의 활황기) 1990년 대 후반 인터넷 닷컴 버블을 능가할 정도의 투자가 모바일 영역으로 집중되기 시작하였다. 2010~11년 투자가 급증한 것은 사실상 모바일 영역의 급성장에 기인하고 있으나, 2012년 부터 스마트폰 기반의 앱 서비스에 대한 회의론이 대두되고, 모바일의 ‘Monetization’에 대한 의구심이 증가하면서 전체적인 투자가 주춤하고 있는 것으로 보인다.

초기투자 성향에서 IPO전 단계나 수익원이 확보되어 현금흐름 경영(Cash Flow Management)이 가능한 스타트업에게로의 투자성향이 높아진 배경에도 이러한 요인이 상당히 작용하였을 것으로 판단된다.

정말 ‘Seed’, ‘Early’ 스테이지 투자가 줄었나?

언스트앤영의 글로벌 VC투자 트렌드의 전반적인 2012년 기조는 ‘상황악화’이다. 그러나 약간 다른 뉘앙스를 보여주는 자료도 있다. 테크크런치 디스럽트 행사로 유명한 미국의 IT 미디어 기업인 테크크런치(Tech Crunch)에서 별도로 운영하는 스타트업 및 벤처기업의 데이터베이스인 크런치베이스(Crunchbase) 팀에서 발표한 자료를 살펴보면 여전히 엔젤/시드(Angel/Seed) 및 초기투자(Early Stage, Series A Round) 건 수가 전체 VC 투자건수의 약 70%나 차지하고 있는 것으로 나타났다 (http://info.crunchbase.com/2013/07/23/crunchbase-compared-to-other-industry-sources/에 접속하면, Excel 원본 파일을 다운로드 받을 수 있음).

![크런치베이스에서 발표한 미국 내 VC투자 건수 및 투자총액 현황(2013 1H 기준) [출처 : http://info.crunchbase.com/2013/07/23/crunchbase-compared-to-other-industry-sources/에서 Excel 파일을 다운로드 받을 수 있음]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/crunchbase_VC-deals-2-242x300.png)

[출처 : http://info.crunchbase.com/2013/07/23/crunchbase-compared-to-other-industry-sources/에서 Excel 파일을 다운로드 받을 수 있음]

또한 투자된 영역을 기준으로 투자액을 살펴보면, Bitotech를 필두로 Software > Enterprise > Cleantech > Mobile이 Top 5를 형성하고 있음을 알 수 있다.

![2013년 상반기 미국 내 VC의 주요 투자 영역 [출처 : 상동]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/cruncbase-VCdeals-400x283.png)

[출처 : 상동]

또한 ’Top Investor’에는 ‘Y-Combinator’도 포함되어 있어, 미국은 현재 실리콘밸리에 위치한 엔젤/초기투자 전문 펀드에 의해 엔젤/시드 및 초기투자가 이뤄지고 있음을 알 수 있다.

이 말은 곧, 이 3곳의 ‘눈도장’을 찍은 스타트업의 경우, 이 후 단계의 파이낸싱 라운드에 성공적으로 진입할 가능성이 상대적으로 크다는 것을 의미한다. 다시 말해 이 3곳의 ‘간택’을 받기 위해서는 스타트업 창업 단계에서 비즈니스 모델, 팀멤버 구성 등이 탁월할 필요성이 있다는 이야기다.

![2013년 상반기 미국 내 Top Investors 리스트 [출처 : 상동]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/top5-VC-Crunchbase-400x264.png)

[출처 : 상동]

안드레센 호로비츠의 성장은 실로 ‘놀라움’의 연속이다. 2009년 7월에 두 명의 창업자는 3억 달러에 달하는 1호 펀드를 구성한다. 2010년 11월, 6억 5,000만달러에 달하는 2호 펀드 구성에 성공하고, 2012년 1월에는 15억 달러에 달하는 3호 펀드 구성을 성공함으로써 총 27억 달러(한 화 기준 약 2조 8,000억 원)에 달하는 펀드를 운영 중이다.

이 두 명의 투자자의 손을 거쳐 간 업체들의 면면만 살펴봐도 왜 이 업체가 ‘Top Investor’ 1위를 기록하고 있는 지 알 수 있다. 안드레션 호로비츠 웹사이트 (http://a16z.com/)에 접속하면 이들의 포트폴리오 전체를 살펴볼 수 있는데, 설립년도인 2009년 부터 현재까지 약 4년 8개월 동안 총 121개의 업체에 투자가 진행되었으며, 이 중 하기 그림과 같이 우리가 익히 알고 있는 주요 스타트업 투자가 이들에 의해 이뤄졌다. 특히, 1호 펀드에 의해 투자된 Skype의 MS로의 인수, Zynga의 나스닥 상장, Instagram의 Facebook 인수에 따라 투자자(LP, Limited Partner)에게 2배 이상의 이익을 가져다 준 사례는 전설처럼 남아있기도 하다.

![안드레센 호로비츠가 투자한 투자 포트폴리오 중의 일부 [출처 : 안드레센 호로비츠 웹사이트, 로아컨설팅 재정리]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/AZ-1-400x195.png)

[출처 : 안드레센 호로비츠 웹사이트, 로아컨설팅 재정리]

2013년 초에 안드레센 호로비츠의 ‘벤 호로비츠’가 그들의 투자철학을 담긴 문건을 발표한 바 있었는데(Business Insider가 전체 문건을 2013년 2월에 무료로 배포한 바 있다), 이 자료를 통해 이들이 생각하는 성공하는 스타트업의 조건에 대한 단초를 잡아 볼 수 있다. 이 자료에 따르면 안드레센 호로비츠는 매 년 평균 2,400건의 투자 요청을 받는 다고 한다. 이 중 약 평균 24건의 딜이 ‘Closing’된다고 한다(크런치베이스의 자료에 따르면 2013년 1Q와 2Q에 각각 이 업체는 18건, 23건으로 총 51건의 투자가 진행된 것으로 보여 벤 호로비츠가 이야기한 것 보다는 최근 좀 더 활발히 투자가 이뤄지고 있는 것으로 보인다).

그렇다면 이들은 이렇게 많이 접수되는 스타트업 중에 어떤 기업에 투자를 하는 것일까? 호로비츠는 크게 4가지를 뽑고 있다. 그 것은 바로 ’The Idea, The Entreprenuer’, The Market, The Business Model’ 의 4가지이다.

![안드레센 호로비츠의 투자철학 4가지 [출처 : Business Insider 2013]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/AZ-2-400x213.png)

[출처 : Business Insider 2013]

![[출처 : business insider, 2013]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/AZ-3-400x206.png)

![[출처 : business insider, 2013]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/az-4-400x203.png)

호로비츠는 이런 ‘Breakthrough Idea’를 만들 수 있는 ‘Entrepreneur’를 찾고, 그들에게 투자를 한다고 강조하는데, 반드시 학벌이 중요하지 않다고 이야기한다. 오히려 ‘Breakthrough Idea’를 만든 전설적 창업자들은 모두 대학중퇴생이라고 하면서 이들은 그래서 ‘대학중퇴생’을 열심히 찾는다고 역설적으로 이야기한다.

![[출처 : business insider, 2013]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/az-5-400x203.png)

![[출처 : business insider, 2013]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/az-6-400x205.png)

- [출처 : business insider, 2013]

사실 이 이야기인즉, 정말 좋은 대학을 나와 편안한 직장생활을 충분히 할 수 있는데도 불구하고, ‘Breakthrough Idea’를 미친 창업자들은 대학이 중요한 것이 아니라, 그 ‘Idea’를 실현하는 것이 더욱 더 중요하기 때문에 대학을 때려치울 정도로 담대한 용기(Courage)를 가진 사람들이라는 점이다. 호로비츠가 ‘대학중퇴생’을 찾고 있다는 말한 것은 바로 이 정도의 ‘용기’를 가지지 않고서는 미쳐보일 정도로 무모한 ‘Breakthrough Idea’가 나올 수 없음을 역설적으로 설명하고 있다고 할 수 있다.

호로비츠가 그래서 투자하는 스타트업이란 기존 틀에박힌 고정관념을 깨고 항상 참신한 사고를 하며(Brilliance), 주변에서 ’저거 미친 거 아니야?’ 할 정도로 무모해 보이지만, 그것에 미쳐서 학벌보다는 ‘실행’에 몸을 던지는 담대한 ‘용기’를 가졌으며(Courage), 그래서 결국 그 아이디어가 세상을 바꿀만한 ‘Breakthrough Idea’로 승화되는 기업/창업자임을 강조한다.

![[출처 : business insider, 2013]](http://venturesquare.danbistore.com/wp-content/uploads/sites/234/2013/10/az-7-400x207.png)

결론적으로 호로비츠는 ‘미친’ 창업자에만 투자하는 것으로 보인다. 이 ‘미친’ 창업자들이 만든 ‘Original Idea’는 처음에 대부분 무시당하거나 거부당하기 일쑤이나, 이들과 이들의 팀이 만들어내는 놀라울 정도의 ‘용기(Courage)’는 그것을 결국 ‘Breakthrough Idea’로 피어나게 한다. 호로비츠는 이 용기야 말로 비즈니스를 현실세계에서 만들어내는 놀라운 ‘실행력’으로 이어진다고 강조한다. 아이디어만 있고, 용기가 없다면 과연 그 아이디어가 네트워크 효과를 만들어내고 세상을 바꿀 수나 있을 것인가?

한국의 요즘은 ‘창조경제’ 열풍으로 웬만한 대학교 내에는 창업동아리에 대한 지원이 대폭 늘어나고 있고, 실제로 창업에 관심있는 대학생들도 늘어나고 있는 추세이다. 창업보육센터를 중심으로 창업캠프 등 창업을 준비하는 학생들을 위한 이벤트도 조금씩 증가하고 있다.

그러나 이들에게는 아직 호로비츠가 이야기하는 ‘용기’란 찾아볼 수 없다. 창업동아리 활동은 일종의 ‘스펙’이다. 마치 ‘인턴 경력’과 마찬가지인 셈이다. 경력서에 한 줄 들어가는 인사담당자의 눈길을 끌 수 있는 재료인 셈이다.

지방으로 내려갈 수록 창업은 간혹 ‘취업’의 대체수단이 되기도 한다. 취업이 바늘구멍이고, 창업은 먹기 좋은 떡 같아 보이기도 한다. 그렇게 해서 창업한 스타트업들에게 ‘Breakthrough Idea’가 있을 수 있을 까? 호통치며 창업을 말려야 하는 것이 창업을 먼저 한 선배로서의 책무이다.

창업자여 미쳐라. 그 ‘미침’에 당신의 담대한 ‘용기’가 담겨져 있으며, 그 ‘용기’를 토대로 위대한 ‘아이디어’가 나올 것이다.

글 : 김진영(Vertical Platform)

출처 : http://goo.gl/uiFSZl

You must be logged in to post a comment.