この記事は会計法人マイルストーンの投稿です。スタートアップのための質の高いコンテンツを投稿フォームで共有したい人がいる場合は、ベンチャースクエアエディタチームeditor@venturesquare.netまでご連絡ください。

企業を運営し、最も基本的でありながら重要な税務義務の一つがまさに源泉徴収だ。源泉徴収とは、所得を支給する者がその所得を受ける者(個人又は法人)から税金をあらかじめ徴収して国家に代わって納付する制度で、納税義務の代理履行性格を有する。これは単に税金を外す行為を超えて、国家が税収を早期に確保し、所得の流れを把握する核心手段である。しかし、所得の種類があまりにも多様で、それに伴う税率と提出義務が複雑で多くの事業者が混乱を経験する。

本コラムでは、事業者が必ず知っておくべき源泉徴収対象5大所得と混乱しやすい除外対象、そして支給明細書提出義務について実務的観点からまとめてみよう。

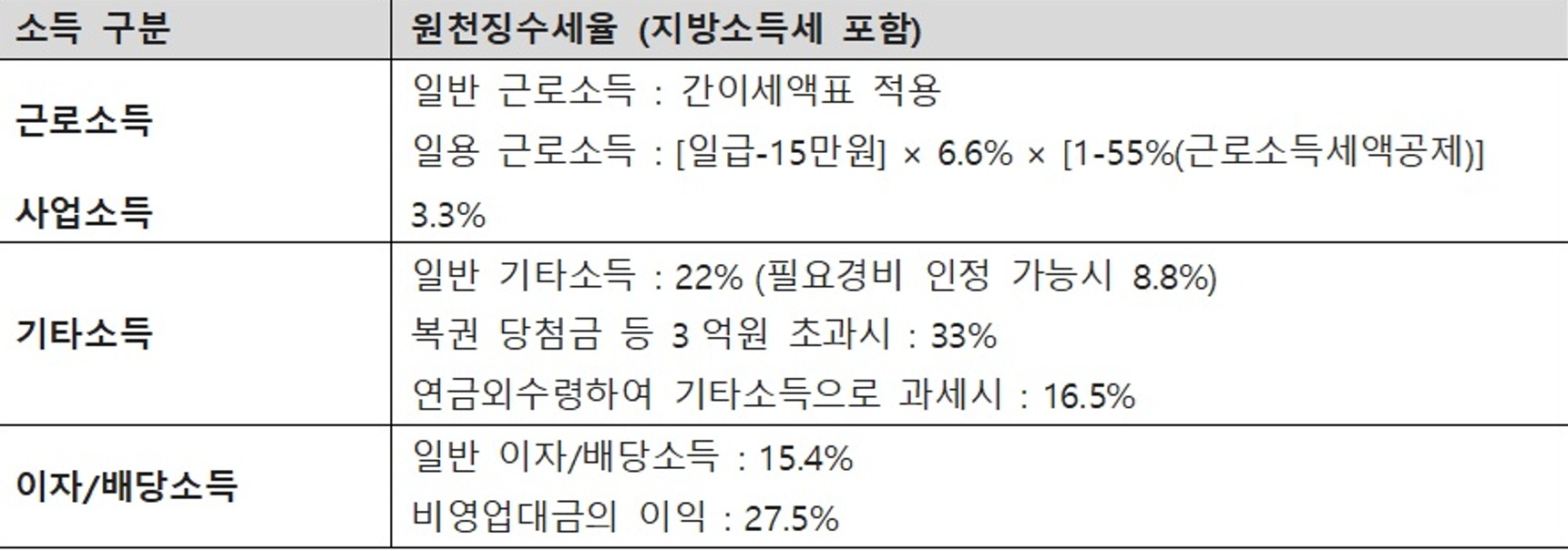

1. 源泉徴収対象所得及び税率

所得税法上、源泉徴収対象となる所得は、勤労、事業、その他、利子・配当所得と年金所得及び退職所得に分けられる。このうち実務上最も多く接する5大所得(勤労、事業、その他、利子・配当所得)について集中的に見てみよう。

1) 労働所得

勤労所得は、雇用関係やこれと類似した契約による勤労提供の対価(給与、ボーナス、各種手当等)で支給する所得であり、国税庁の簡易税額表により源泉徴収しなければならない。日雇い労働所得の場合、1日15万ウォンまで非課税され、超過分に対して6.6%(地方税を含む)の低い税率が適用される。ただし、算出税額の55%に対して勤労所得税額控除が適用されるため、実際の源泉徴収する税金は、1日15万ウォン超過分に対する2.97%(地方税を含む)と計算される。

2) 事業所得

事業所得は雇用関係なく独立した資格で継続的に役務を提供して支給される対価(フリーランサー、学院講師、代理運転記事など)だ。源泉徴収税率は3.3%(地方税を含む)であり、これは必要経費などを考慮していない単純税率なので、事業所得者は翌年5月に総合所得税申告を通じて最終税額を精算することになる。

3) その他所得

その他所得は、勤労所得、事業所得などに該当しない一時的・偶発的収入(講演料、原告料、当選金、事例費、違約金、のれん譲渡代価など)である。源泉徴収税率は一般的に22%(地方税を含む)や、講燃料料など必要経費が60%認められる所得に対しては実質的に8.8%(地方税を含む)を源泉徴収することになる。ただし、件当たり5万ウォン以下のその他所得の場合、源泉徴収が免除される。

4) 利息及び配当所得(金融所得)

金融所得には預金利子、社債利子、株式配当金などが該当し、原則として15.4%(地方税含む)の税率が適用される。ただし、金銭の貸与を事業目的にしない者がお金を貸し出して受ける非営業代金の利益は27.5%の高い税率が適用される。利子と配当を合わせて年間2,000万ウォンを超えると総合所得税の合算対象となる。

上記内容を表にまとめると次のようになる。

事業者は、上記所得支給日が属する月の翌月10日までに管轄税務署に源泉徴収履行状況申告書を提出しながら源泉徴収税額を納付しなければならない。

2. 源泉徴収義務の例外

内国法人に支給する配当金の場合、源泉徴収義務はない。ただし、外国法人に支給する配当金の場合、租税条約適用可否によって税率が減免されたり、非課税が適用される場合があるが、基本的には源泉徴収義務が存在するので注意が必要である。

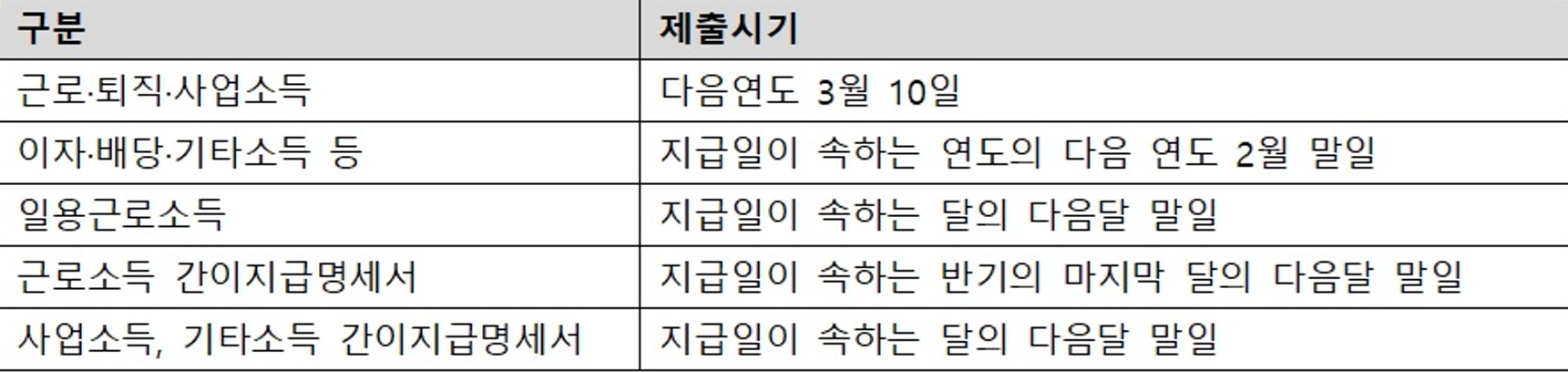

3. 支払明細書提出義務及び加算税

事業者は、源泉徴収に加え、該当所得の内容と源泉徴収額を記録した支給明細書を税務署に提出しなければならない。所得別提出期限は次の通りである。

もし支給明細書を期限内に提出しなかったか、提出された支給明細書が不明または記載された支給金額が事実と異なる場合、提出しなかった支給金額または不明確な支給金額の1%(日用勤労所得・簡易支給明細書0.25%)が加算税で賦課される。ただし、提出期限が過ぎた後3ヶ月以内(日用勤労所得・簡易支給明細書の場合1ヶ月以内)に提出する場合には、加算税の50%を軽減することができる。

4. 結論

事業者は毎月源泉税申告(翌月10日まで)に加えて、年1回の支給明細書提出義務まで完全に履行しなければ税務リスクを最小化することができる。特に、事業所得とその他所得の区分、そして法人に対する配当金支給時の源泉徴収除外などは、実務で最も頻繁にミスする部分である。申告の前に事前に専門家の助けを借りて正確に所得タイプを分類し、誠実に義務を履行することを勧告する。

- 関連列をさらに表示

You must be logged in to post a comment.