얼마전, 아내의 생일에 팔로 알토(Palo Alto)의 플레밍스(Fleming’s Prime Steakhouse & Wine Bar)라는 스테이크하우스에 갔다. 모처럼 분위기를 잡고 값비싼 안심 스테이크와 등심 스테이크를 하나씩 주문했는데, 먹다 보니 내 스테이크에서 뭔가 딱딱한 것이 나왔다. 웨이터를 불러 불평을 한 후, 나머지 고기엔 이상이 없어 그냥 그런가보다 하고 먹었다. 먹다 보니 이번엔 아내가 시킨 스테이크에 문제가 있었다. 미디엄(medium)으로 익혀달라고 했는데, 고기가 너무 많이 익어 있었던 것이다. 이미 절반이나 먹었지만, 웨이터는 두말 않고 바로 새로운 스테이크를 가져다 주었다.

스테이크 가격은 받지 않았습니다. 우리는 당신이 다시 오길 바래요. (We didn’t charge you for the price of the steak. We want you to come back. Okay?)

열어보니 과연 스테이크 가격이 청구되어 있지 않았다. 결국 세 개가 주문되었으니 무려 200달러에 달하는 액수였는데 계산서에서 제외된 것이다.

비록 안좋은 경험을 한 번 하긴 했지만, 내가 다음에 거기에 다시 가서 식사를 하게 될까? 물론이다. 어쩌면 다음에는 친구들을 데려갈 지도 모르겠다.

손해가 날 것을 뻔히 알면서 레스토랑은 왜 나에게 그렇게 했을까?

바로 고객 생애 가치(Customer Lifetime Value, CLV)를 높이기 위해서이다.

이는 MBA 마케팅 수업에서 가장 먼저 배우는 개념 중 하나이다. 다시 설명하면, “어떤 소비자가 그 일생 동안 얼마만큼의 이익을 가져다주는가”를 돈으로 계산한 것이다. 개념은 다음과 같다.

고객 생애 가치(CLV) = (첫 해에 고객이 가져다 준 이익의 총합) – (신규 고객 유치에 들어간 비용) + (둘째 해에 고객이 남아 있을 확률) * 1 + (셋째 해에 고객이 남아 있을 확률) * 2 + …

보다 정확히 하려면 둘째, 셋째 해의 계산에서 나온 숫자에는 “할인율”을 적용해야 한다. 내년의 10달러가 올해의 10달러와 같은 가치는 아니기 때문이다.숫자로 예를 들어서 설명해 보겠다. 강남역에 데판야끼 레스토랑, “텟펜”이 새로 생겼다. 홍보 차원에서 길거리에서 나에게 5천원 할인 쿠폰을 주었다고 해 보자. 쿠폰을 받아 지갑에 넣어두고 잊어버리고 있었는데, 이번엔 버스를 타고 가다 보니 광고가 보였다. “아 참, 저기 한 번 가봐야지..” 하다가 또 잊어버렸다. 데이트가 있어 강남역 주변에서 만나기로 했는데 어디가 좋을 지 몰라 구글에서 “강남역 주변 데판야끼”라고 쳤더니 바로 그 레스토랑 이름이 떴다. 클릭해서 홈페이지를 살펴보니 괜찮아 보인다. 안그래도 전부터 궁금했는데, 거기서 식사를 하기로 약속을 한다. 결국, 나를 그 식당에 데려오기 위해 레스토랑은 지금까지 쿠폰값, 버스 광고비, 서치엔진 광고비 등으로 나에게 총 3만원을 썼다고 가정하자. 이 3만원을 고객 획득 비용(Acquisition Cost)라고 한다.

도착해서 식사를 했더니 5만원이 나왔다. 마진(margin)이 30%라고 하면 식당은 나의 방문으로 인해 1만 5천원을 벌었다. 음식도 괜챃고 서비스와 분위기도 좋아 그 식당을 몇 번 더 방문했고, 1년 동안 약 30만원을 썼다고 하자. 식당은 일년간 총 9만원(30만원 * 30%)을 벌었지만, 나를 식당에 데려오기 위해 3만원을 이미 썼으니까, 첫 해에 실제 번 돈은 6만원이다.

그 다음 해 생일날, 식당에서 1만원짜리 쿠폰을 하나 보내주었다. 이번에는 친구들을 잔뜩 데려갔고, 나를 알아본 사장님이 한 번은 2만원짜리 안주를 공짜로 주었다. 이렇게 해서 내가 일년간 총 50만원을 썼다고 하면, 식당은 나에게서 총 12만원 (50만원*30% – 1만원 – 2만원)을 벌었다.

셋째 해에는 20만원을 쓴 후 좀 시들해져 더 이상 그 레스토랑에 가지 않았다. 1만원짜리 쿠폰을 한 번 사용하고 그쳤다. 그 주변에 그보다 값싸고 맛있고 분위기 좋은 곳이 생겼기 때문이다. 식당은 이 해애 나로부터 총 5만원 (20만원*30% – 1만원)을 벌었다.

이 값을 모두 합한 것이 고객 조성문의 ‘생애 가치(Lifetime Value)‘이다. 6만원 + 12만원 + 5만원 = 23만원. 할인율을 10%로 가정하고 계산해보면 생애 가치는 보다 정확하게는 6만원 + 12만원 / (1 + 0.1) + 5만원 / (1 + 0.1)(1 + 0.1) = 21만원이다. 만약 대부분의 고객이 평균적으로 나와 같은 패턴을 보인다고 가정하면, 지금 이 순간 고객 한 명을 유치했을 때 현재 가치로 환산해서 그 고객이 떠나기 전까지 21만원의 이득을 본다는 뜻이다. 그렇다면 고객을 획득하기 위해 조금 더 돈을 써도 될까? 물론이다.

만약 내가 셋째 해, 넷째 해에도 계속 식당을 방문하고, 또 친구들에게 식당을 지속적으로 소개한다면 내가 식당에 기여하는 가치는 이것보다 훨씬 커진다.

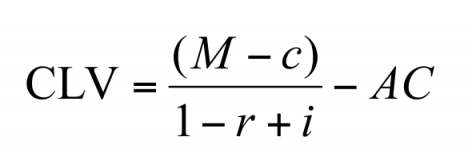

이를 단순하게 생각해보기 위해 매년 고객이 똑같은 만큼의 돈을 쓴다고 가정하고, 고객 유지 비율(retention rate)이 매년 일정하다고 가정하면 무한 급수 계산법을 통해 다음과 같은 공식을 얻을 수 있다.

- M: 고객 1인당 평균 매출. 보통 1년 단위로 계산한다.

- c: 고객 1인당 평균 비용. 보통 1년 단위로 계산한다.

- r: 고객 유지 비율 (retention rate), 즉 어떤 고객이 그 다음 해에도 여전히 고객으로 남아 있을 확률

- i: 이자율 또는 할인율

- AC: 고객 획득 비용 (Acquisition Cost). 고객이 첫 방문 또는 첫 구매를 하도록 하는데 드는 비용

예를 들어, M = $10, c = $3, r =70%, i=10%, AC=$5를 가정하면, CLV는 $13이다.

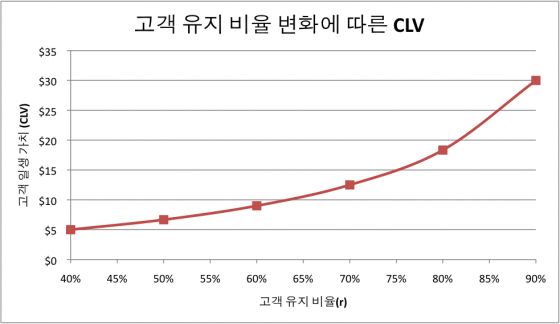

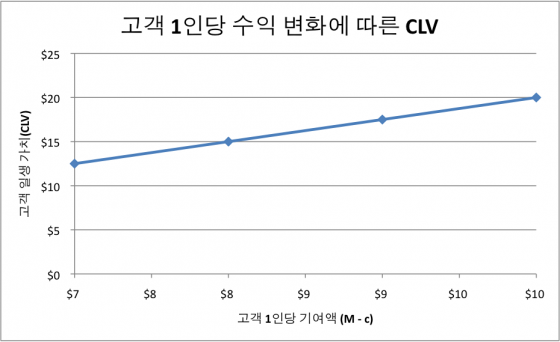

아래에, 각 파라미터가 미치는 영향을 보기 위해 숫자를 변화시키면서 두 가지 그래프를 그려 보았다.

– 일반적으로, 신규 고객 유치에 드는 비용(Acquisition Cost)이 기존 고객을 유지하는데 드는 비용(Retention Cost)보다 크다.

– 신규 고객 획득 비용(AC)을 낮추면 CLV에 즉시 영향을 미친다. 위 계산에서 CLV가 $13이었는데, AC를 $5에서 $3으로 낮추면 CLV가 즉시 $15로 올라간다.

– 고객 유지 비율을 높게 유지하는 것이 정말 중요하다. 예를 들어, 위 공식에서 고객 유지 비율(r)이 70%에서 80%로 높아지면 CLV는 무려 $5나 상승해서 $18로 올라가고, r이 60%로 낮아지면 CLV는 $13에서 $9로 크게 떨어진다.

– 비용을 그대로 둔 채 고객 1인당 평균 매출을 올리거나, 고객 1인당 평균 매출을 그대로 둔 채 고객 1인당 평균 비용을 낮추는 것도 CLV에 즉각 영향을 미친다.

이와 같이 CLV의 관점에서 고객을 보면 정말 많은 것이 달라진다. 당장 어떻게 해서든 매출을 높이기보다는 어떻게 하면 효과적인 마케팅을 통해 고객 유치 비용(Acquisition Cost)을 줄이고, 고객 1인당 수익 기여액을 높이고 (M – c), 고객 유지 비율(Retention Rate)을 높일까에 보다 집중하게 된다. 특히 CLV에 가장 큰 영향을 미치는 ‘고객 유지 비율’을 간과한다면 가장 큰 실수를 하는 것이다.

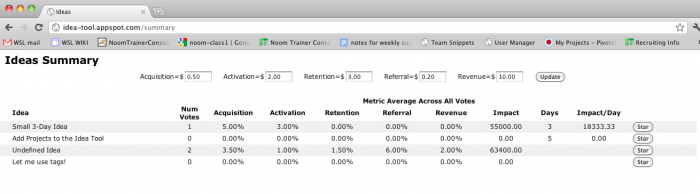

인기 있는 안드로이드용 피트니스 앱, ‘카디오 트레이너’를 만든 워크스마트랩은 이런 관점으로 아이디어를 평가한다. 데이브 맥클루어(Dave McClure)가 자신의 “Startup Metrics for Pirates (해적들을 위한 스타트업 메트릭)” 강연에서 소개한 AARRR (Acquisition, Activation, Retention, Referral, Revenue)이라는 메트릭(metric)이다. 아이디어가 AARRR 각각에 어떤 영향을 미치는지 각자 점수를 매기고, 그 결과가 극대되는 아이디어가 채택되는 방식이다. 그들의 의사 결정 방식을 설명한 블로그에는 다음과 같은 말이 있다.

We take our existing AARRR (acquisition, activation, retention, referral, revenue) numbers, and we vote by estimating the impact of each feature on each of the AARRR metrics. (우리는 AARRR 이라는 기준을 이용해서, 어떤 아이디어가 그 각각의 요소에 어떤 영향을 미칠 지 각자 점수를 매긴 후 이를 합산하여 결정을 내립니다.)

아래는 그 결과이다. 각 아이디어마다 Acquisition(고객 유치), Activation(유료 고객 전환), Retention(고객 유지), Referral(고객의 추천), Revenu(매출)에 어떤 영향을 미치는지 점수를 매긴다. 각 A, A, R, R, R은 각기 다른 비중을 가지고 있다.

When you think about the economics of the Kindle business, we think about it in totality. We think of the lifetime value of those devices. So we’re not just thinking about the economics of the device and the accessories; we’re thinking about the content. We are selling quite a bit of special offers devices, which includes ads, so we’re thinking about the advertisement and those special offers and those lifetime values.

킨들 사업의 경제학에 대해 생각할 때, 우리는 전체적인 시각에서 봅니다. 우리는 그 기기의 ‘생애 가치(lifetime value)’를 고려합니다. 기기 또는 악세사리 자체의 순익을 생각하지 않고 그 안에 들어가는 컨텐트(content)에 주목합니다.

한편, 아마존 프라임 멤버십은 이를 제대로 적용한 예이다. 1년에 79달러를 내고 프라임 멤버십에 가입하면 이틀 배송이 공짜이다. 미국의 경우 소포 하나당 배송료가 평균 5달러 정도 되는데, 나처럼 아마존에서 일년에 약 100개를 사는 경우엔 무려 500 달러의 비용이니 멤버십이 너무 싸서 아마존이 적자를 본다고 생각할 수 있다. 과연 그럴까? 그렇지 않다. 나의 경우, 아마존 프라임에 가입하기 전에는 타겟, 월마트 등등에 가서 쇼핑을 했다. 하지만 가입하고 나서는 되도록이면 아마존에서 구입한다. 편하고, 싸면서, 배송이 공짜인데 왜 마다하겠는가? 내가 아마존에서 물건을 살 때마다 아마존은 수수료로 돈을 번다. 따라서 ‘고객 생애 가치’를 고려하면 아마존은 이익을 본다는 계산을 이미 했던 것이다. (이전 블록, “아마존 성공의 비결은 소비자 경험 개선을 위한 끊임없는 노력” 참고) ‘어떻게 하면 다음달, 또는 올해 매출을 최대로 끌어올릴까’가 아닌, ‘어떻게 하면 고객 생애 가치(Customer Lifetime Value)를 극대화할까’로의 사고 전환. 이것이 당신이 오늘 내리게 될 의사 결정에 영향을 미칠 것이다.

참고

– Customer Lifetime Value (Wikipedia)

– Customer Lifetime Value Tool (HBS)

– How to Computer Your Customer Lifetime Value (Database Marketing Institute)

– Calculate Customer Lifetime Value (http://www.kaushik.net/)

글 : 조성문

출처 : http://sungmooncho.com/2011/11/21/customer-lifetime-value/